การยื่นภาษี

"การยื่นภาษี" เป็นข้อกำหนดในกฎหมายสรรพากร ซึ่งกำหนดให้ผู้มีเงินได้ตามเกณฑ์ที่กฎหมายระบุ มีหน้าที่ยื่นแบบแสดงรายการเพื่อแจ้งรายละเอียดรายได้ที่เกิดขึ้นในช่วงปีภาษีที่ผ่านมา โดยภาษีดังกล่าวจะถูกนำไปใช้เป็นงบประมาณในการพัฒนาประเทศในด้านต่าง ๆ

สำหรับกำหนดการยื่นภาษีประจำปีจะจัดขึ้นปีละ 1 ครั้ง ระหว่างวันที่ 1 มกราคม ถึง 31 มีนาคมของทุกปี ทั้งนี้ หากเป็นการยื่นผ่านระบบออนไลน์ของกรมสรรพากร จะได้รับสิทธิขยายระยะเวลาการยื่นแบบออกไปจนถึงวันที่ 8 เมษายน

โดยสามารถกำหนดรูปแบบการคำนวณภาษีของพนักงานได้ที่เมนู "ข้อมูลพนักงาน" โดยระบบรองรับการจัดทำรายงานเพื่อประกอบการยื่นภาษี 3 ประเภทหลัก ดังนี้

- ภ.ง.ด.1: รายงานภาษีเงินได้หัก ณ ที่จ่าย ประจำเดือน

- ภ.ง.ด.1ก: รายงานสรุปการจ่ายเงินได้และภาษีประจำปี

- ภ.ง.ด.3: รายงานภาษีเงินได้หัก ณ ที่จ่าย (สำหรับบุคคลธรรมดา)

อีกทั้งระบบยังสามารถดาวน์โหลดไฟล์ Text เพื่อทำการแปลงไฟล์ในโปรแกรม RD Prep เพื่อเตรียมข้อมูลสำหรับการอัปโหลดขึ้นเว็บไซต์ของสรรพากร

ประเภทรายงานภาษี

1. แบบภาษีเงินได้หัก ณ ที่จ่าย ประจำเดือน (ภ.ง.ด.1) เป็นแบบแสดงรายการเพื่อแจ้งข้อมูลการจ่ายเงินได้พึงประเมินให้แก่ พนักงานประจำ (เช่น เงินเดือน, โบนัส, ค่าคอมมิชชัน, ค่าตำแหน่ง และค่าจ้างต่าง ๆ) ในรอบเดือนนั้น ๆ โดยนายจ้างมีหน้าที่ยื่นแบบและนำส่งภาษีตามเงื่อนไข ดังนี้:

- การยื่นแบบปกติ: ภายในวันที่ 7 ของเดือนถัดไป

- การยื่นแบบผ่านระบบออนไลน์: ได้รับสิทธิขยายเวลาถึงวันที่ 15 ของเดือนถัดไป

2. แบบสรุปรายการภาษีเงินได้หัก ณ ที่จ่าย ประจำปี (ภ.ง.ด.1ก) เป็นแบบสรุปรายการจ่ายเงินได้และภาษีหัก ณ ที่จ่าย ในรอบปีภาษี เพื่อแสดงรายละเอียดรายได้สุทธิของพนักงานตลอดทั้งปี (เช่น เงินเดือนรวม, โบนัสรวม) รวมถึงยอดรวมภาษีที่ถูกหักนำส่งไว้:

- กำหนดการยื่น: ยื่นต่อกรมสรรพากรปีละ 1 ครั้ง ภายในวันที่ 28 กุมภาพันธ์ของปีถัดไป

3. แบบภาษีเงินได้หัก ณ ที่จ่าย (ภ.ง.ด.3) เป็นแบบแสดงรายการกรณี นิติบุคคลมีการจ่ายเงินได้ให้แก่บุคคลธรรมดา (ผู้รับเงินภายนอกที่มิใช่พนักงานประจำ) เช่น ค่าจ้างทำของ, ค่าบริการ หรือค่าเช่า โดยนิติบุคคลผู้จ่ายเงินมีหน้าที่หักภาษี ณ ที่จ่ายตามอัตราที่กฎหมายกำหนด และนำส่งภาษีตามเงื่อนไข ดังนี้:

- การยื่นแบบปกติ: ภายในวันที่ 7 ของเดือนถัดไป

- การยื่นแบบผ่านระบบออนไลน์: ได้รับสิทธิขยายเวลาถึงวันที่ 15 ของเดือนถัดไป

การตั้งค่าข้อมูลพนักงานคิดภาษี

ผู้ใช้งานสามารถดำเนินการกำหนดค่าภาษีเงินได้สำหรับพนักงานได้ 2 รูปแบบ ตามความเหมาะสมของการใช้งาน ดังนี้:

- การตั้งค่าข้อมูลภาษีรายบุคคล

- การตั้งค่าข้อมูลภาษีระดับองค์กร

การตั้งค่าข้อมูลภาษีรายบุคคล

การตั้งค่าภาษีรายบุคคล สามารถดำเนินการผ่านหน้าเมนู "ข้อมูลพนักงาน" โดยเป็นการกำหนดค่าแยกตามรายบุคคล ซึ่งมีขั้นตอนการตั้งค่าดังนี้

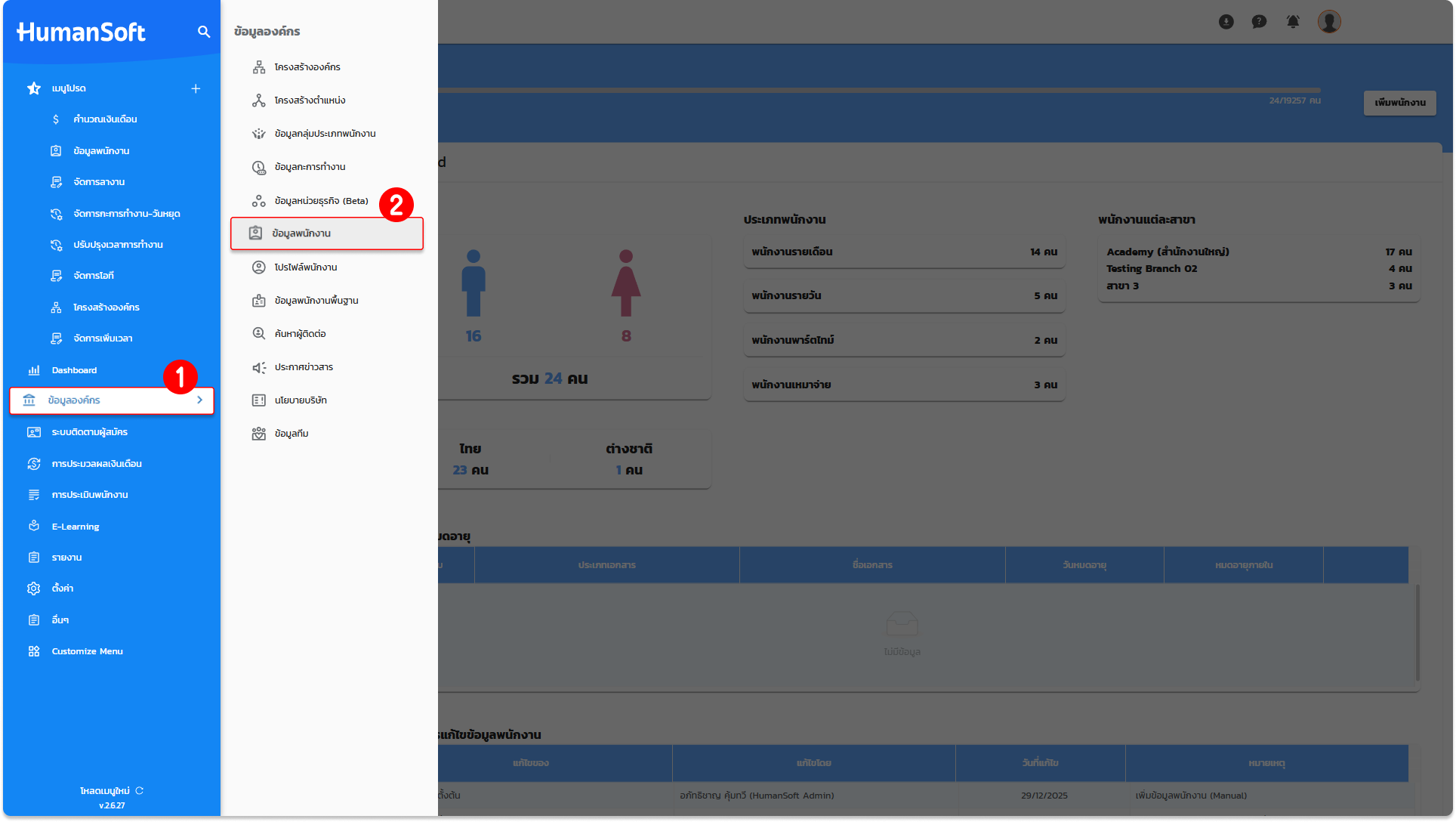

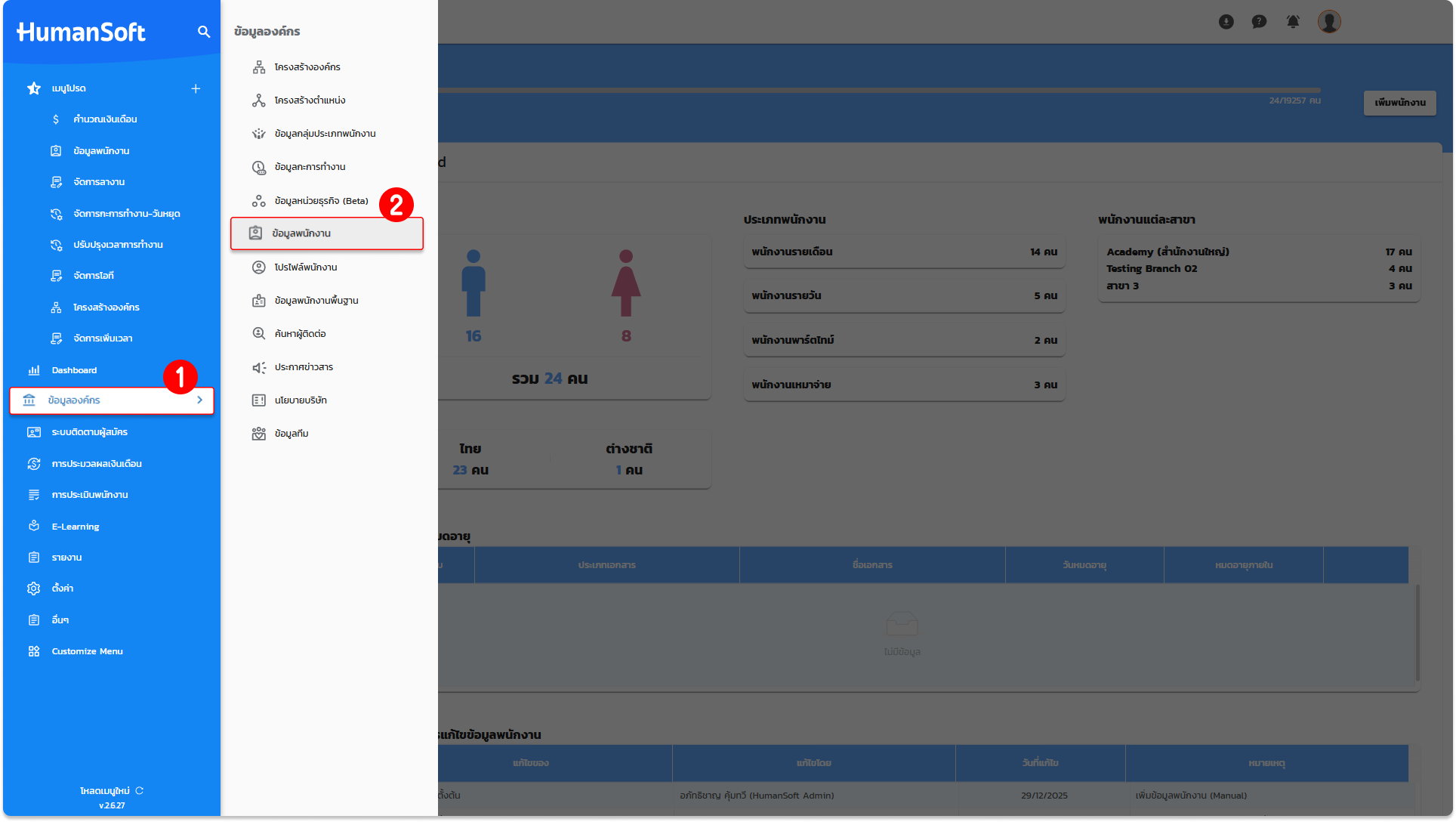

1. ไปที่แถบเมนู "ข้อมูลองค์กร"

2. จากนั้นเลือกหัวข้อ "ข้อมูลพนักงาน"

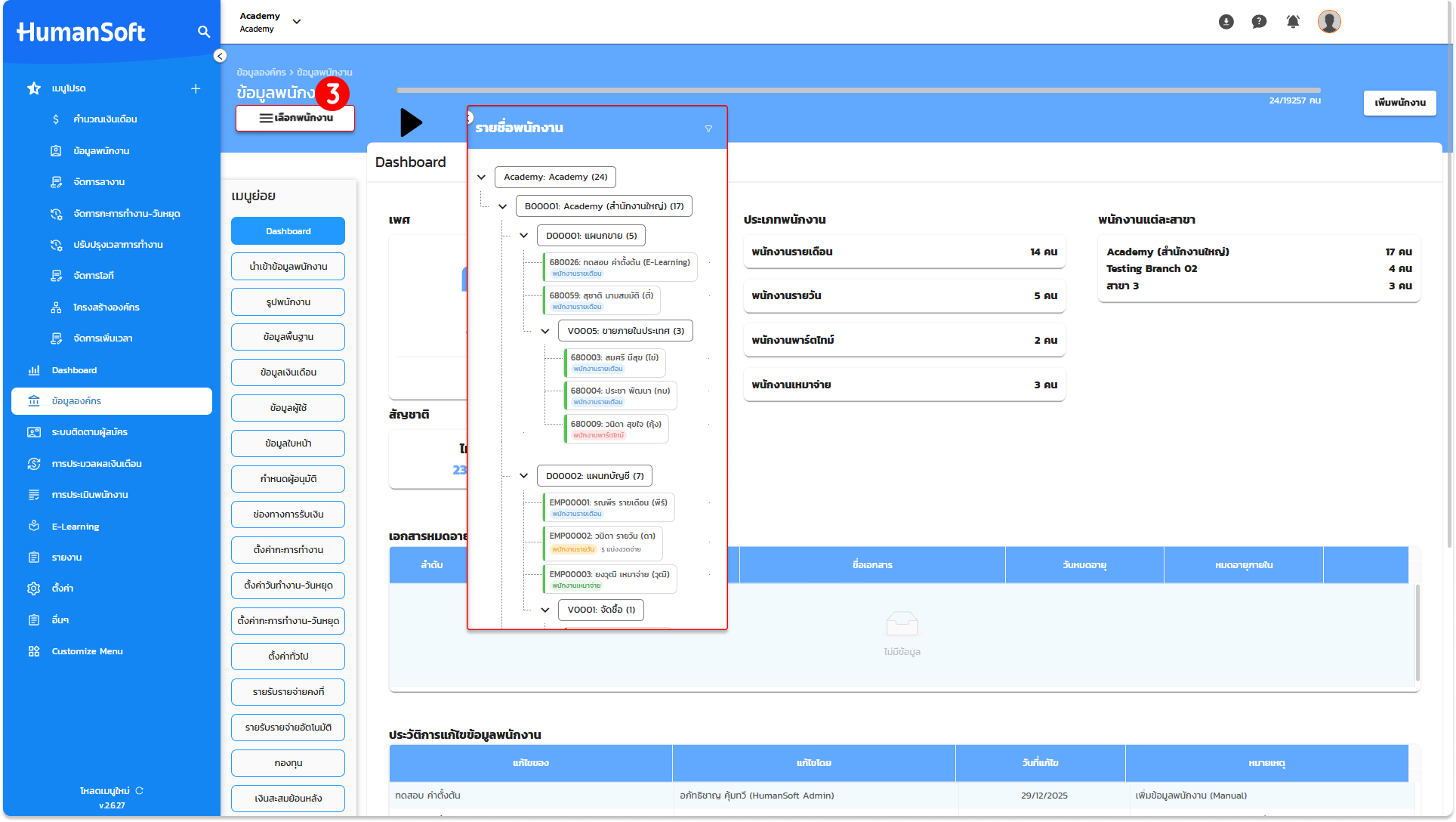

3. ค้นหาและเลือกรายชื่อพนักงานที่ต้องการกำหนดค่าหรือปรับปรุงข้อมูลภาษี

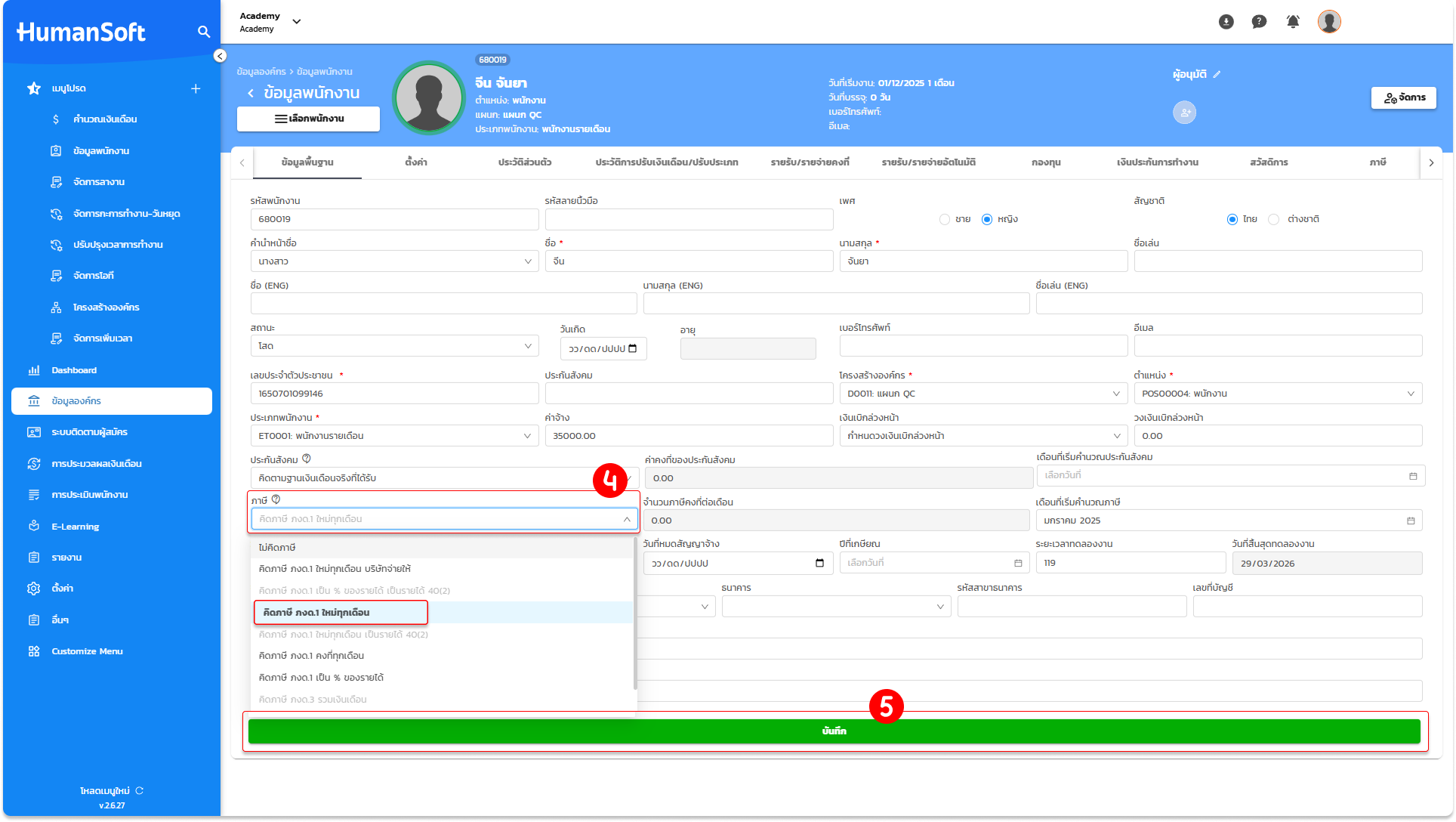

4. ระบุประเภทการคำนวณภาษีให้สอดคล้องกับเงื่อนไขของพนักงานรายดังกล่าว

5. ตรวจสอบความถูกต้องของข้อมูล แล้วคลิกปุ่ม "บันทึก" เพื่อยืนยันการทำรายการ

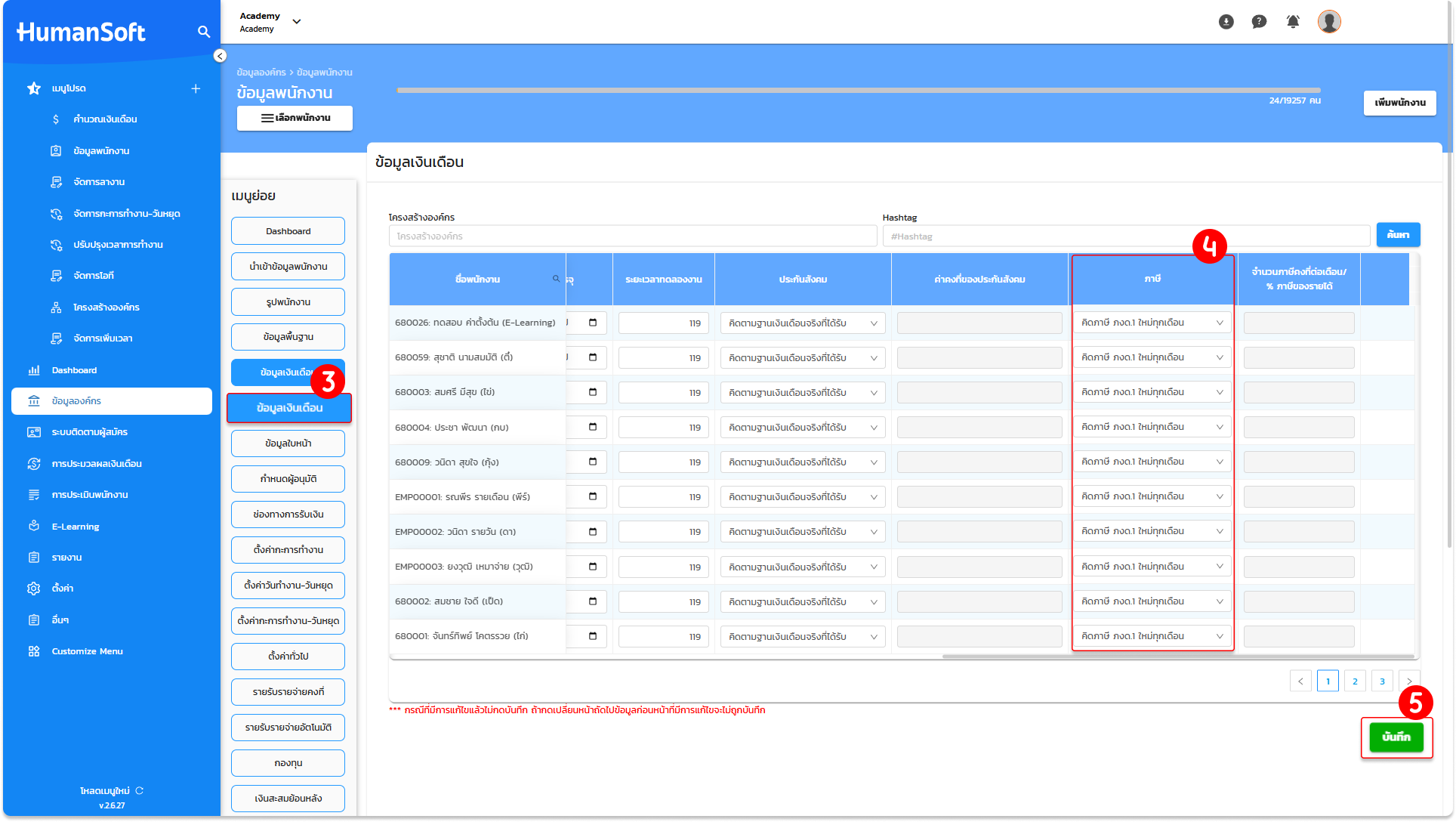

การตั้งค่าข้อมูลภาษีทั้งองค์กร

การตั้งค่าข้อมูลภาษีทั้งองค์กร ช่วยให้ผู้ใช้งานสามารถกำหนดค่าภาษีให้กับพนักงานหลายรายได้อย่างรวดเร็ว เพื่อความสะดวกในการบริหารจัดการข้อมูลในภาพรวม โดยมีขั้นตอนการดำเนินงานดังนี้

1. เริ่มต้นโดยการเข้าสู่ระบบและเลือกไปที่เมนูหลัก "ข้อมูลองค์กร"

2. จากนั้นให้คลิกเลือกหัวข้อ "ข้อมูลพนักงาน" เพื่อเข้าสู่หน้าการจัดการข้อมูลบุคลากร

3. เมื่อเข้าสู่หน้าข้อมูลพนักงานแล้ว ให้ผู้ใช้งานเลือกเข้าสู่เมนูย่อยที่ชื่อว่า "ข้อมูลเงินเดือน" ซึ่งเป็นส่วนงานที่รวบรวมรายละเอียดเกี่ยวกับการคำนวณเงินได้และภาษีทั้งหมด

4. ในขั้นตอนการดำเนินงาน ให้พิจารณาเลือกประเภทการคำนวณภาษีที่สอดคล้องและถูกต้องตามเงื่อนไขของพนักงานรายบุคคลหรือกลุ่มพนักงานที่ต้องการ

5. หลังจากดำเนินการกำหนดค่าเรียบร้อยแล้ว โปรดตรวจสอบความถูกต้องของข้อมูลอีกครั้งหนึ่ง จากนั้นให้คลิกปุ่ม "บันทึก" เพื่อยืนยันการนำข้อมูลเข้าสู่ระบบอย่างสมบูรณ์

คำแนะนำ:

- ไม่คิดภาษี คือ ตั้งค่าพนักงานไม่มีการคิดภาษี

- คิดภาษีใหม่ทุกเดือน คือ การคิดเงินภาษีแบบอัตราก้าวหน้า (ภาษีขั้นบันได)

- คิดภาษีคงที่ทุกเดือน คือ การกำหนดยอดภาษีที่ต้องเสีย โดยจะไม่เปลี่ยนตามการขึ้นลงของฐานรายได้ที่เกิดขึ้น

- คิดภาษีเป็น % ของรายได้ คือ การกำหนด % ภาษีที่ต้องเสีย โดยคิดจากผลรวมของรายได้

- คิดภาษี ภ.ง.ด.1 ใหม่ทุกเดือน เป็นรายได้ 40(2) คือ การคิดภาษีโดยการประมาณการยอดอนาคตให้คิดในรอบปัจจุบัน

- คิดภาษี ภ.ง.ด.3 รวมเงินเดือน คือ การคิดเงินภาษีหัก ณ ที่จ่าย 3% ที่มีการนำเงินเดือนและรายรับรายจ่ายมาคำนวณภาษี

- คิดภาษี ภ.ง.ด.3 ไม่รวมเงินเดือน คือ การคิดเงินภาษีหัก ณ ที่จ่าย 3% ที่เป็นการนำเฉพาะรายรับรายจ่ายมาคำนวณภาษี